原文作者:Chase Devens, Messari

编译:Zen,PANews

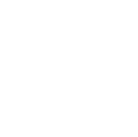

加密货币行业的融资数据可能是该行业持续熊市的最好例证。自2022年初以来,多季度呈下降趋势,2023年第三季度也不例外,其总融资额和交易数量都创下了自2020年第四季度以来的新低。该季度完成297笔融资,总资金规模接近21亿美元,较上一季度均下降36%。

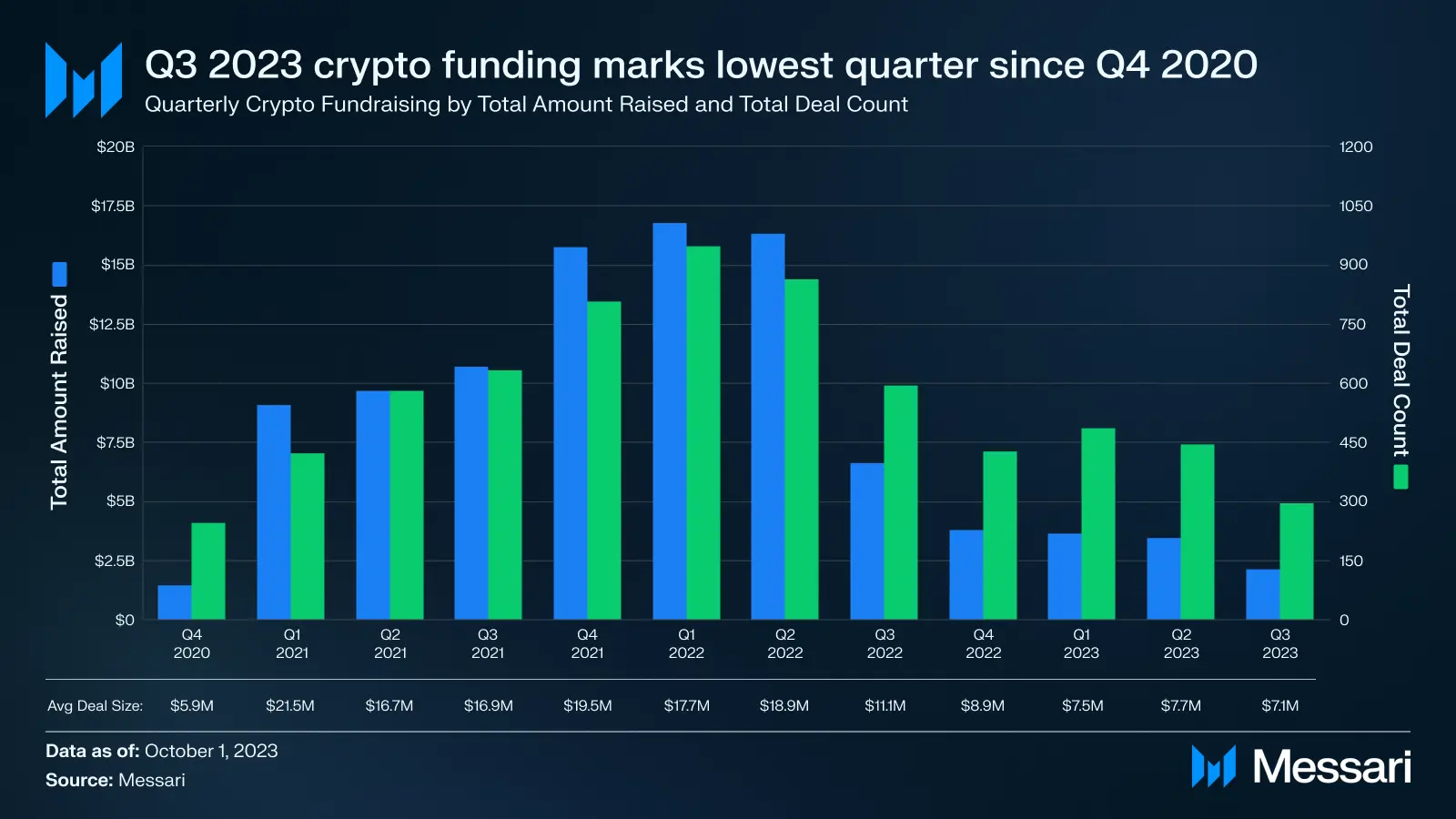

融资集中在早期阶段

将第三季度的融资事件按阶段划分后,我们可以看到大多数集中在早期阶段(包括预种子轮、种子轮和A轮交易)。其中种子轮融资占据最大份额,累计共98轮融资筹集4.88亿美元。不同融资阶段的数量变化趋势表明,在过去三年中,一级市场正在进行从后期项目(B轮或后续融资轮次)向早期项目的重大转变。

具体来说,早期阶段投资的交易占比从2020年第四季度的37%增加到2023年第三季度的48%,而与之对应,后期交易的交易份额从2020年第四季度的8%下降到2023年第三季度的1.4%。这表明投资者正在进行熊市投资策略,他们试图为具有潜在巨大上升空间的早期项目提供资金,当市场情绪最终转向积极方向时,这些项目或将带来更多回报。

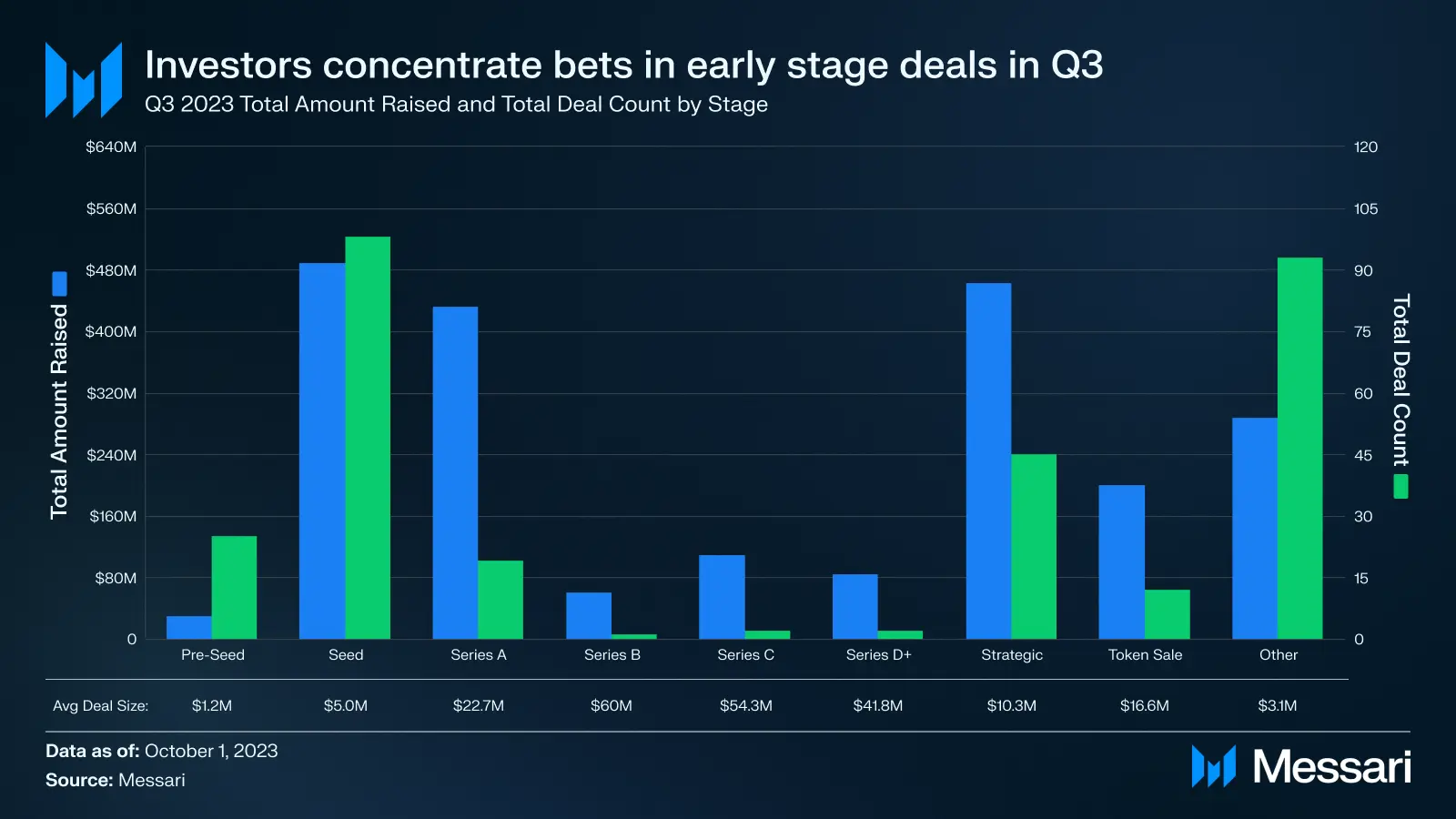

第三季度还有大量以战略投资形式提供的资金,其中最突出的是企业和私募股权交易,例如伊斯兰加密项目Islamic Coin完成2亿美元融资。在整个熊市期间,战略融资交易一直在稳步增加。在2021年第四季度牛市高峰期,战略轮融资仅占总融资份额的0.2%。2023 年第三季度,这一比例攀升至 22%,这说明严峻的市场条件正迫使项目筹集短期过渡资金或最终被更大的项目收购。

各赛道投融资情况

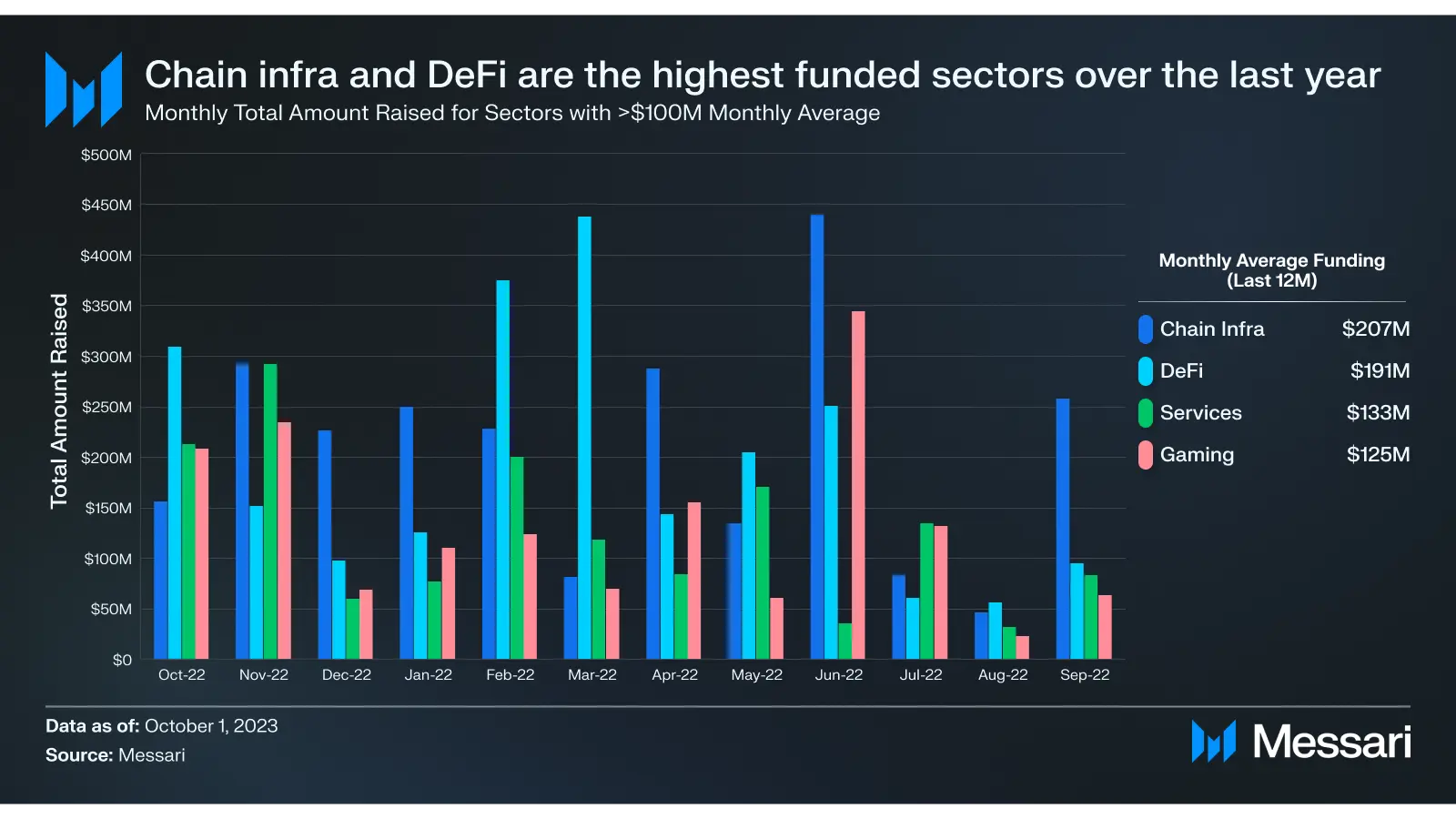

基础设施、DeFi和游戏三足鼎立

从投资赛道来看,今年第三季度的行业资金分配与过去12个月的情况类似。在这一期间,公链基础设施、DeFi和游戏一直是资金最充足的赛道,除它们之外,只有包含市场营销、孵化器、安全和法律服务等功能的服务业,可在过去12个月里实现月平均融资规模超1亿美元。虽然其他领域对整个加密行业的发展也很重要,不过大多数投资者目前还是主要聚焦这四个领域。 在过去一年里还有另一个显著趋势,那就是与面向用户的应用程序(Dapp)相比,基于基础设施的项目的资金数量有所增加。在赛道划分中,我们将消费者、DeFi 和游戏领域归为“应用”类别,并将应用的基础设施、区块链基础设施、托管和 DePIN等领域归为“基础设施”类别。

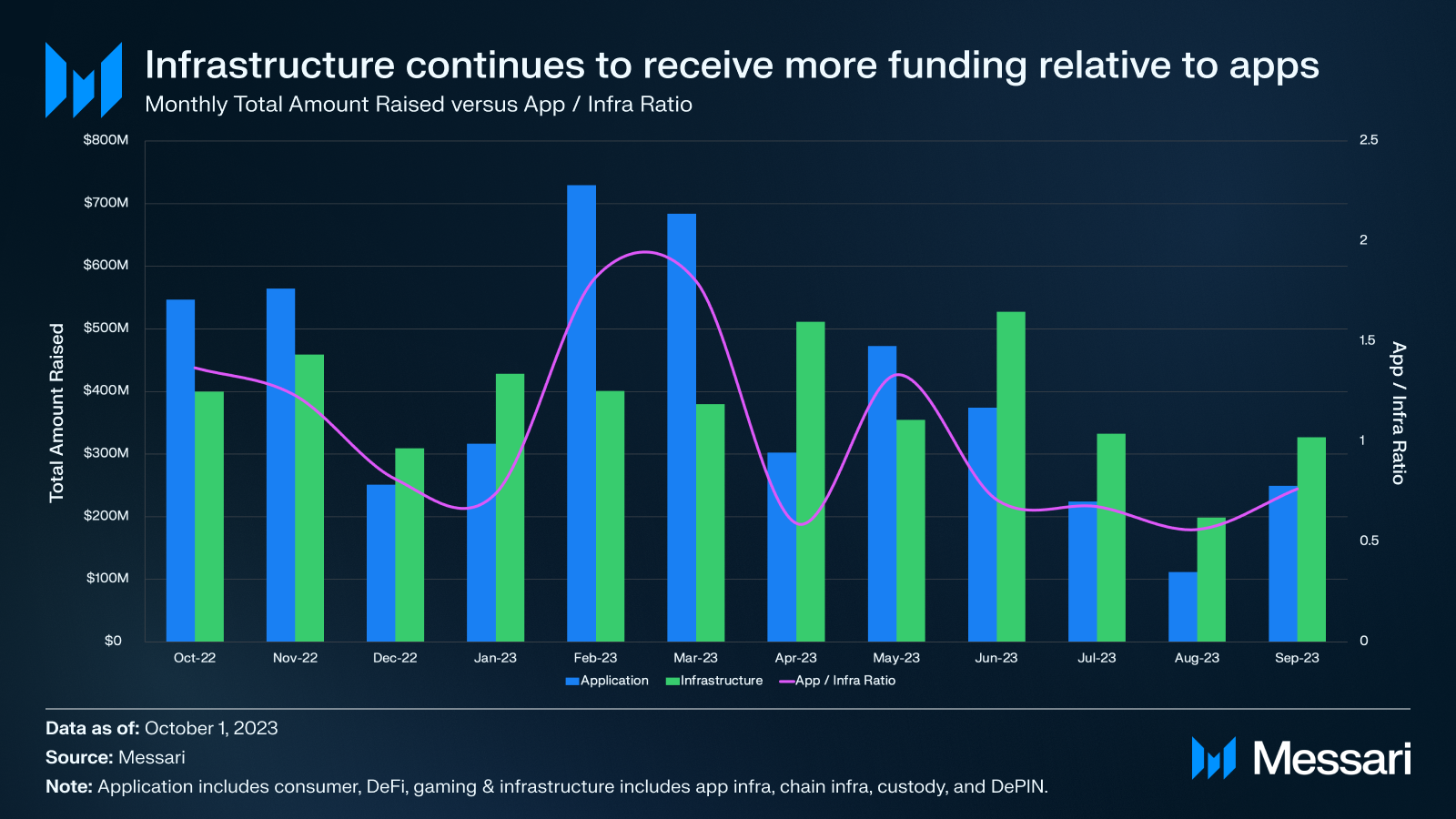

在过去一年里还有另一个显著趋势,那就是与面向用户的应用程序(Dapp)相比,基于基础设施的项目的资金数量有所增加。在赛道划分中,我们将消费者、DeFi 和游戏领域归为“应用”类别,并将应用的基础设施、区块链基础设施、托管和 DePIN等领域归为“基础设施”类别。

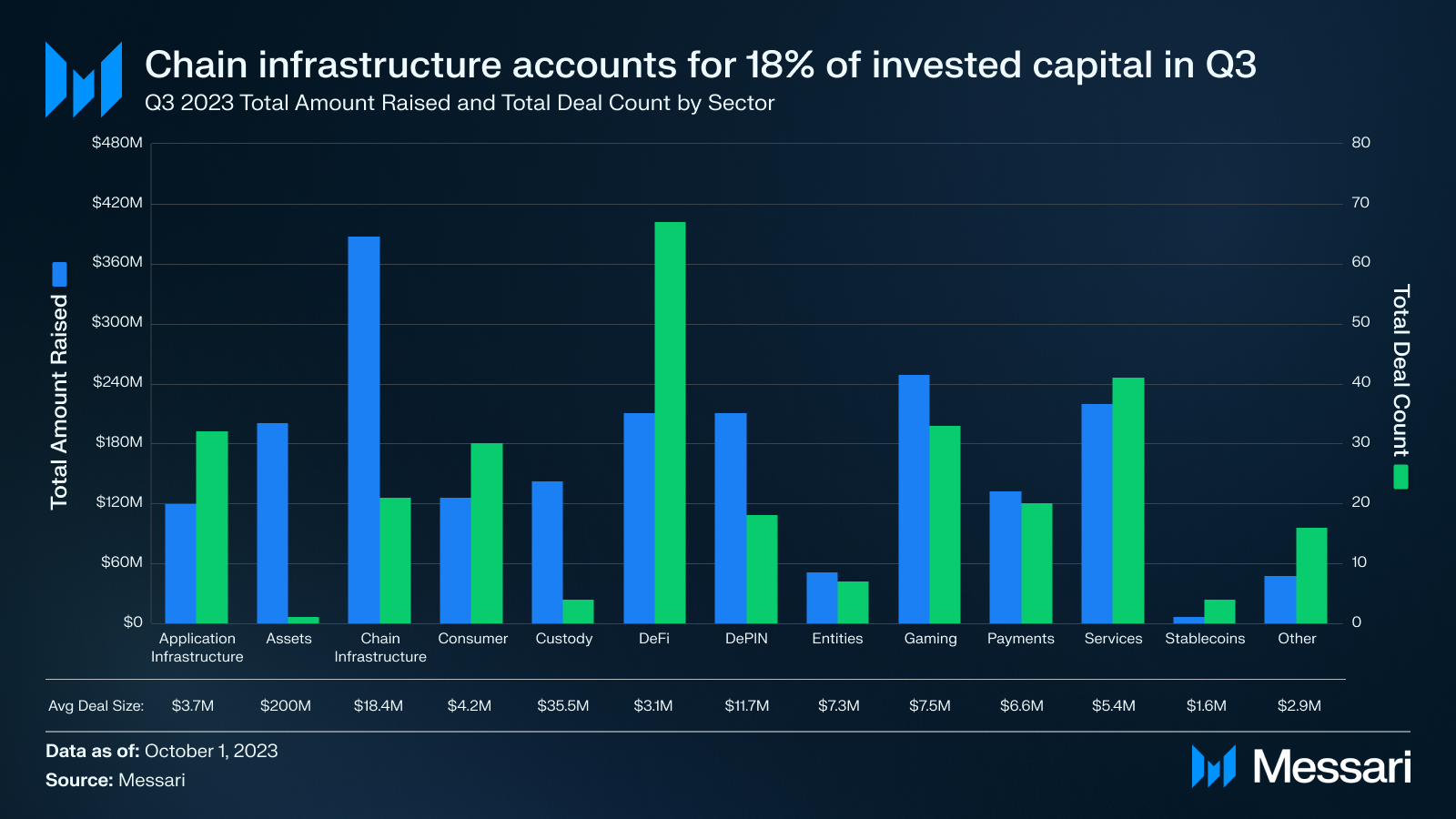

第三季度的资金相对分散在各个垂直领域,其中公链基础设施占据了最大的资金份额,达到 18%;DeFi 在融资数量方面领先,达67 笔;游戏行业在第三季度依然强势,该赛道筹集了近 2.5 亿美元。

当查看每个类别筹集的金额占比时,可从中发现从面向用户的应用程序到基础设施项目的微妙转变。与较高融资差额的应用程序相比,基础设施项目可以持续获得资金。然而,这种趋势可能不会持续太久,因为越来越多的投资者开始意识到,如果没有成功的面向用户的加密应用,基础设施投资就不太可能产生预期的回报。

公链基础设施占据市场最大份额

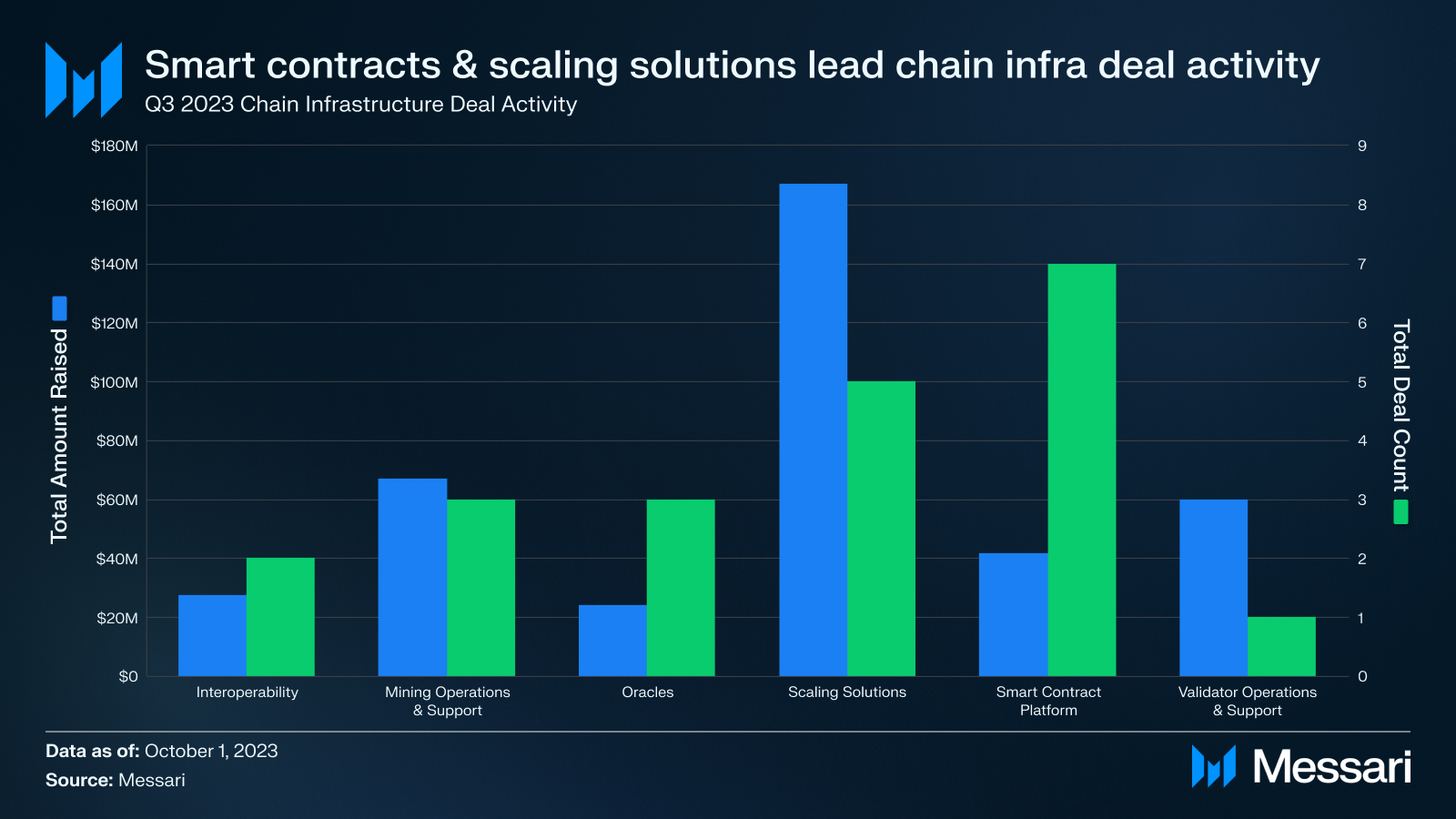

尽管只有21笔交易,但区块链基础设施领域还是在第三季度的融资份额中占据了最大份额。其中三分之一的融资属于智能合约平台的子类别,如区块链项目Fhenix完成700万美元种子轮融资,其为首个由完全同态加密支持的区块链,通过使用fhEVM,Fhenix使以太坊开发人员能够无缝构建加密智能合约并执行数据加密计算,同时使用Solidity和其他熟悉且易于使用的工具。

扩展解决方案占该行业筹集资金的 43%。这代表着从智能合约平台到扩展解决方案的持续转变。2022 年第一季度,Polygon 为其扩展解决方案套件筹集了 4.5 亿美元,标志着扩展解决方案的融资规模首次超过了智能合约平台的融资规模。在过去四个季度中,有三个季度投资于扩展解决方案与智能合约平台的资金比例超过了之前的2022年第一季度高点。尤其是在2022年第四季度,这一比例高达7倍,主因是该季度智能合约平台类别缺乏投资活动。

公链基础设施在2023年第三季度的3.87亿美元资金中,有超过40%来自 Optimism 基金会,该基金会于9月底出售了约1.16亿枚OP代币,以进一步推动其发展。其他重要的交易包括Flashbots的6000万美元B轮融资,以继续开发SUAVE,以及比特大陆对领先的比特币挖矿公司Core Scientific的5400万美元战略投资。

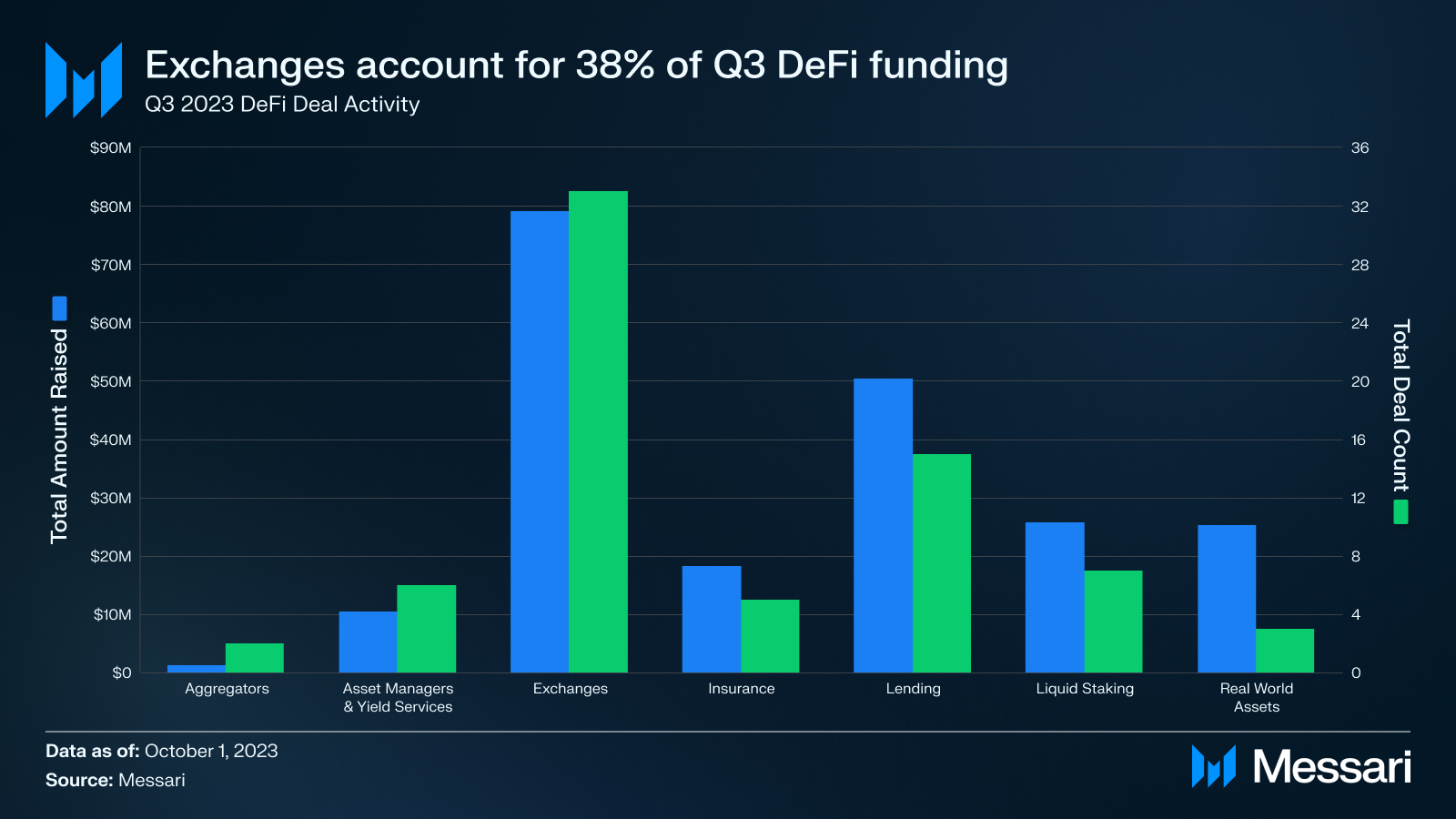

去中心化金融集中于DEX投资

DeFi是第三季度融资项目数量最多的赛道,共有68起投融资事件,筹集了2.1亿美元,平均交易规模为300万美元。DeFi项目投资高度集中,仅DEX(去中心化交易所)类别的融资就有33起,所筹资金占全部投资的38%。

Binance Labs是DeFi领域的积极投资者,本季度完成了7笔投资,其中包括对BNB Chain上的流动股权平台Helio Protocol和基于LayerZero的货币市场Radiant Capital进行的1000万美元的战略投资。本季度最大的DeFi融资是为Brine进行的1650万美元的a轮融资,这是一家基于Starkware的订单簿DEX。

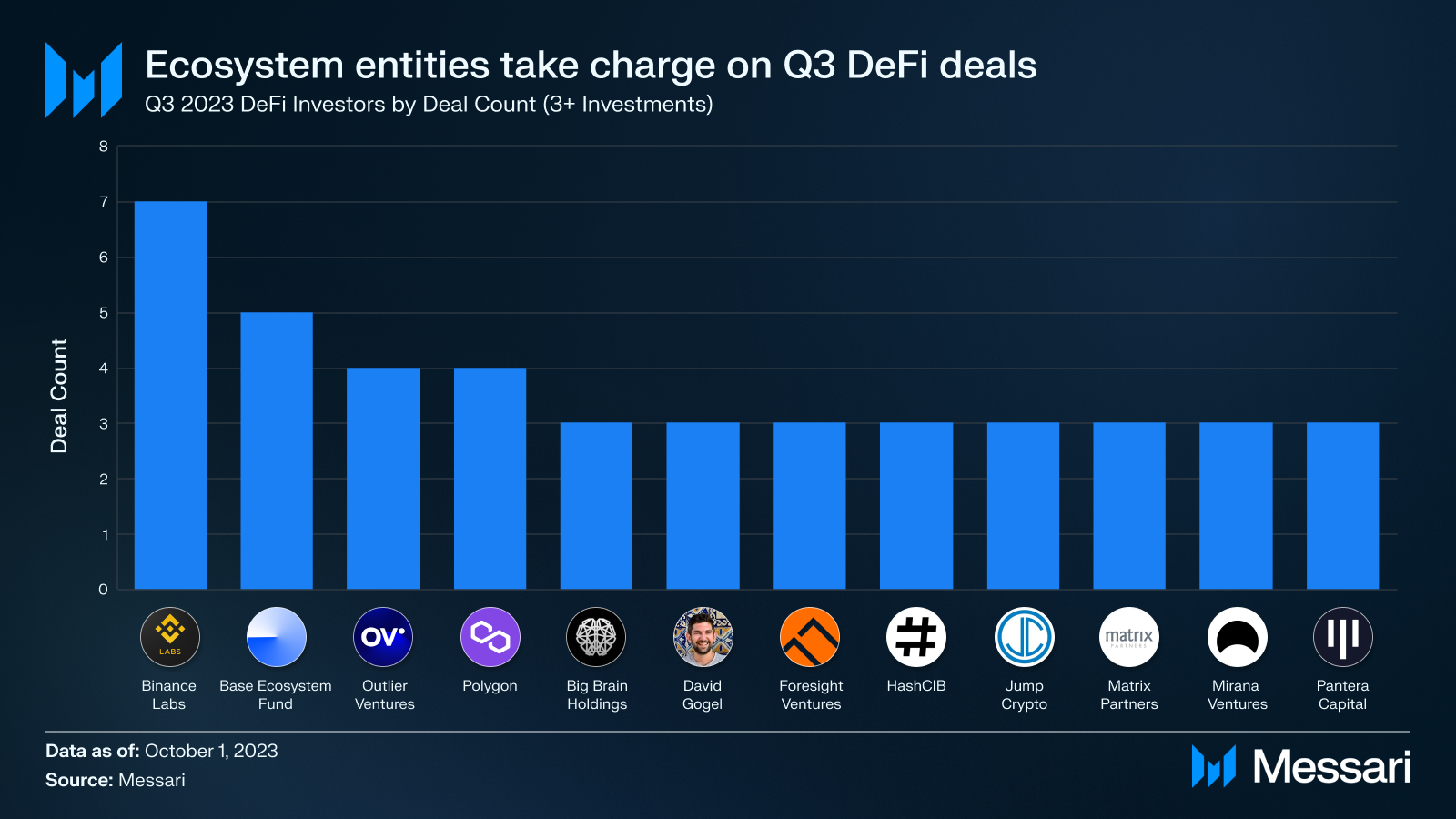

按第三季度交易数量计算,排名前四位的 DeFi 投资者中有 3 位是各个公链生态系统的投资实体。Binance Labs、Base Ecosystem Fund 和 Polygon 共参与了16笔投融资。

按第三季度交易数量计算,排名前四位的 DeFi 投资者中有 3 位是各个公链生态系统的投资实体。Binance Labs、Base Ecosystem Fund 和 Polygon 共参与了16笔投融资。

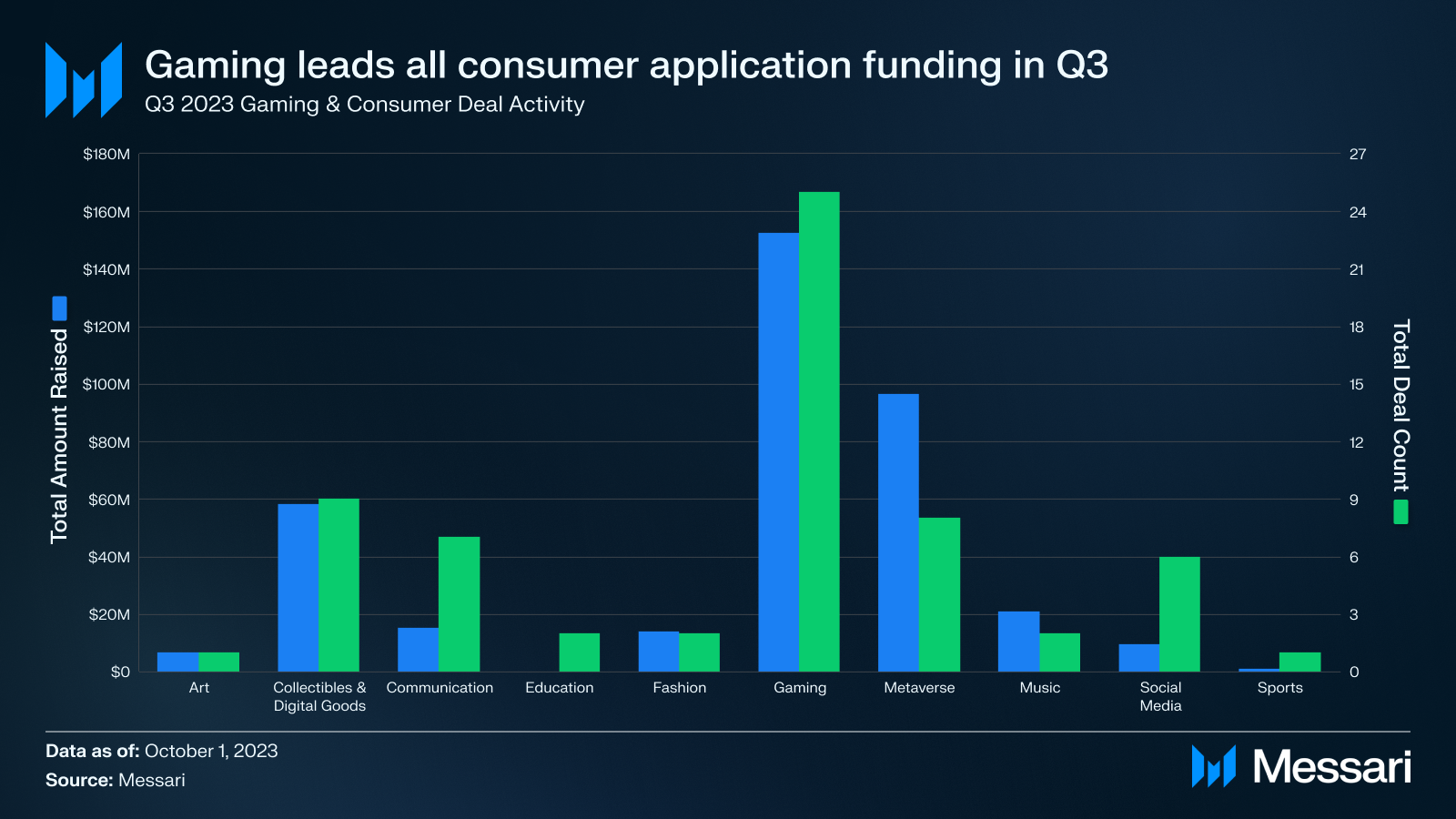

游戏投资者呈现长尾现象

游戏行业积累了大量早期融资,使其成为第三季度融资第三高的行业,33起融资共筹集了2.49亿美元。与消费者领域的其他面向用户的应用相比,游戏占第三季度资本投资的67%。

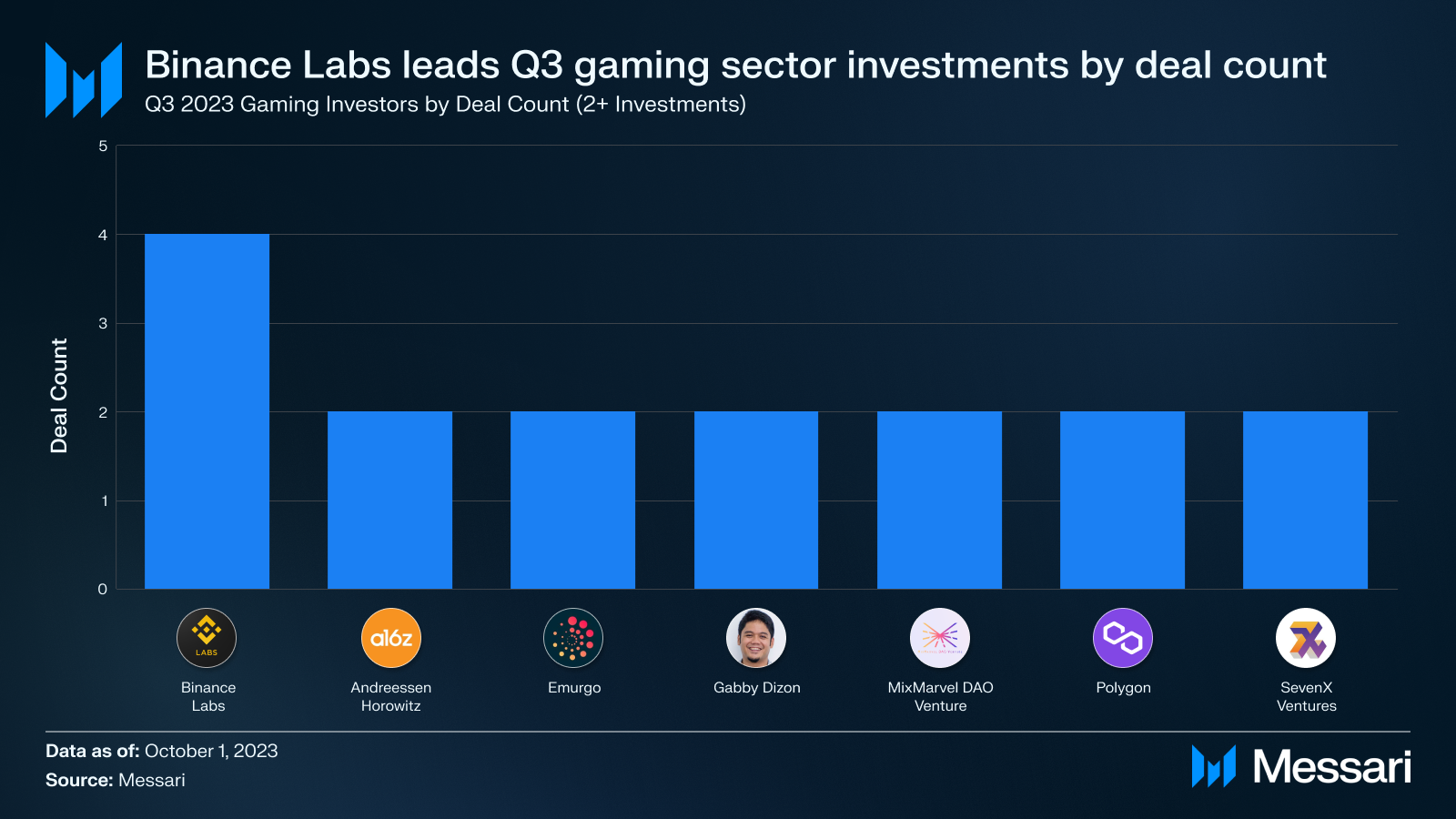

游戏行业的绝大多数资金都来自长尾投资者。只有7家实体达成了两个及以上项目的投资,而104家投资者在该行业进行了单一项目投资。

游戏领域最大的一笔交易是Futureverse获得的5400万美元A轮融资,Futureverse是一个将AI和虚拟世界结合在一起的平台。其他基于虚拟世界的游戏项目,如Mocaverse和Mahjong Meta也在本季度获得了融资。此外,Proof of Play从领投方a16z和Greenoaks那里获得了3300万美元的种子轮融资。这家在线游戏工作室由Zynga热门游戏《Farmville》的创始人之一Amitt Mahajan创立。

Binance Labs成最活跃VC,美国仍占投资半壁江山

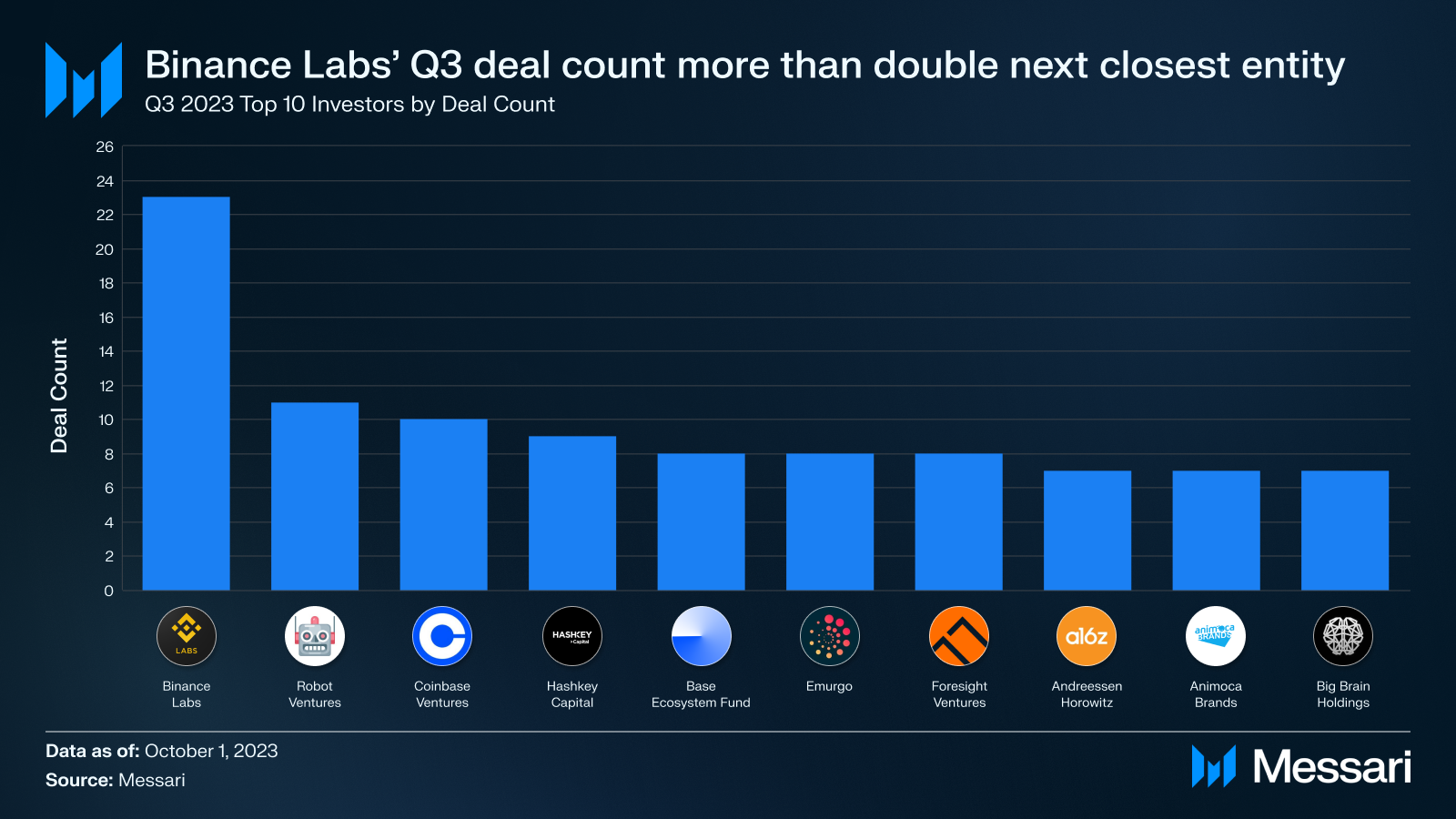

在第三季度,加密货币行业最活跃的10个投资方共进行了98笔投资,仅占所有投资者交易的7%,这表明加密货币融资仍由长尾投资者主导。

Binance Labs是迄今为止最活跃的投资者,它在第三季度完成23笔投资,是第二大投资者Robot Ventures的两倍多。Binance Labs在整个2023年都在积极投资布局,重点是DeFi和游戏领域。此外,开发ZK和隐私技术的项目也是他们的投资目标。值得注意的是,Binance Labs的23笔交易中有12笔是参与其加速器计划的项目。然而即使排除这些投资,其剩余的11笔投资仍将使其在第三季度与Robot Ventures并列成为最活跃的投资机构。

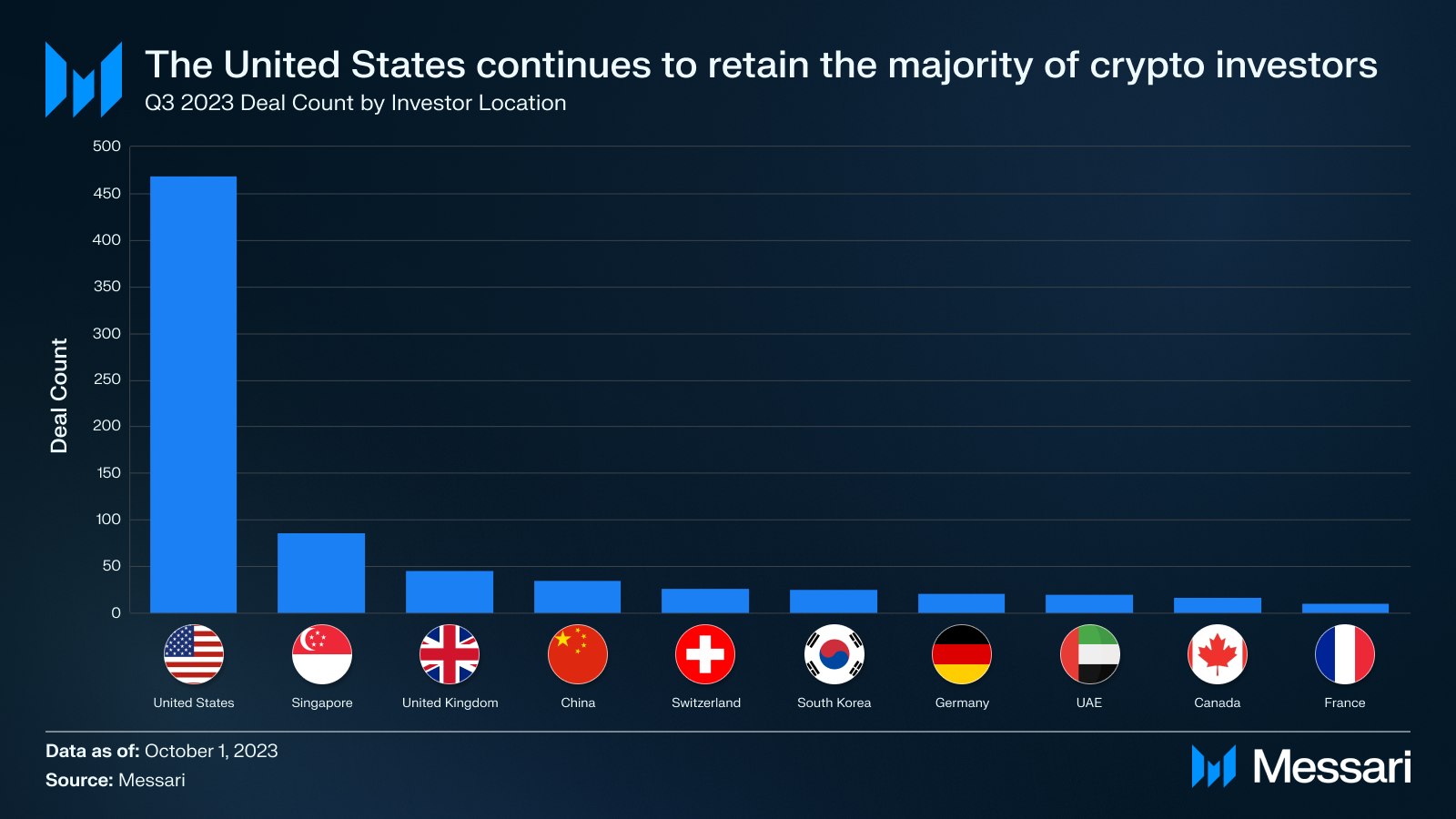

最后需要指出的是,第三季度活跃投资者中有54%来自美国。这一数字与过去四年的季度平均值(55%)基本一致。这表明尽管项目创始人慢慢离开美国,转向支持监管更友好的司法管辖区,但美国仍然是大多数加密货币投资者的家园。